美股年内已无风险?分析师:美联储不会为年底涨势踩下刹车

- 最新资讯

- 2023-12-12

- 52

财联社

在2023年的大部分时间里,投资者都在担心通胀和利率问题。然而现在,他们正在抢购从股票、债券到加密货币甚至包括的一切资产。

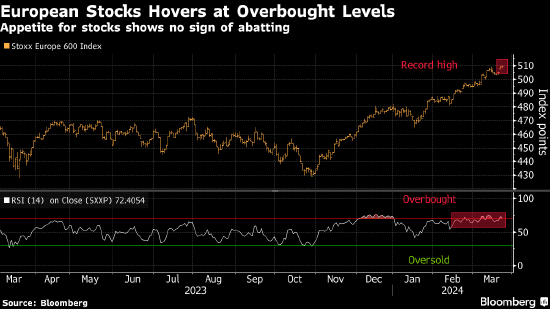

与此同时,各种资产的同时飙升引发了一场争论,即 “所有资产的上涨 ”是否标志着美股持久牛市的到来,或者只是美联储紧缩周期结束时,短暂的“糖衣炮弹”。

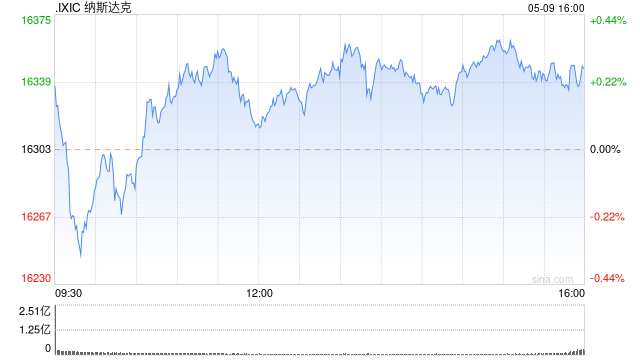

今年年初,基准利率不断上升,华尔街已为经济衰退做好了准备。美股主要股指在 “七巨头”的推动下反弹,但其他大部分板块却萎靡不振。

现在,美债收益率急剧下降,投资者感觉到美联储加息行动已经到了尾声,因此美债收益率下降引发了大范围的反弹: 包括地产股和地区性银行在内的一些市场上最低迷的行业,正在领涨。

瑞银全球财富管理公司美洲资产配置主管Jason Draho表示:“经济正在放缓,但并未崩溃,所有这些都意味着对美联储加息的担忧已经不复存在。”

标普500指数从10月27日的低点上涨了12%,达到2023年的最高水平,今年迄今的涨幅扩大到20%。在债券市场上,随着价格上涨,基准10年期美债收益率目前已降至4.2%。根据瑞银集团的数据,美国***债券11月份的回报率为3.44%,创下了自1989年以来第三好的月度表现。

此外,黄金期货价格在十二月达到了历史最高纪录,这表明投资者越来越相信利率已经达到顶峰,利率的上升通常会降低黄金的吸引力。

本周将帮助投资者判断经济和市场的下一步走向。11月份的消费者价格指数将于周二公布,而美联储的下一次政策会议将于周三结束。

个人投资者的怀疑情绪已经消退。美国个人投资者协会上周四公布的每周调查显示,近一半的参与者表示,他们预计未来六个月市场将上涨,远高于该调查的历史平均值。11月初,仅有24%的受访者看涨,半数看跌。

纽约人寿投资公司经济学家兼投资组合策略师Jason Draho认为:“这轮反弹可能会持续到2024年。我担心的是,这种美联储宽松的反弹在经济周期后期非常典型。”

反弹的背后,是人们对美联储能够实现 “软着陆 ”的信心不断增强,这意味着央行能够在不引发重大经济放缓的情况下抑制通胀。10月份的消费价格指数同比上涨3.2%,低于市场预期。

根据芝商所的美联储观察工具,市场预期美联储在本周会议上维持利率不变的可能性为98%。他们认为美联储明年1月份降息的可能性为4%,3月份降息的可能性为46%。预计到明年年底,利率将比当前水平低整整一个百分点。

持怀疑态度的投资者和策略师,并不认为美联储会立即逆转。他们指出,人们担心通胀可能会再次走高,或者担心已久的经济衰退可能最终出现。

Northend Private WEalth首席投资官Alex McGrath表示:“我认为近期不会有任何报告会真正让美联储改变货币政策立场。”他表示,股债两市近期上涨背后的主要支撑因素是有关美联储明年降息的预期。

Madison Investments固定收益业务主管Mike Sanders也持类似的谨慎态度。他表示:“我认为市场对于明年3月将会降息的想法有点过于激进了。”Sanders说,美联储更有可能在明年下半年开始降息。

此外,与历史相比,股票仍然相当贵。FactSet的数据显示,标普500指数过去12个月的市盈率约为22倍,略高于10年的平均水平。

请在主题配置设置声明 [免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.0514hunyin.com/post/14348.html