十年美债4%以上就“抄底”!债市对美联储降息“信心十足”

- 最新资讯

- 2024-01-08

- 51

转自:华尔街见闻

不惧新年“滑铁卢”,投资者纷纷涌入美债市场,要抢在美联储降息前抄底。

去年年底美联储转向,股债市场应声反弹。上周,尽管意外强劲的就业数据推升了长债收益率,但在美联储最早3月开始降息的强烈预期下,市场仍然坚信债市走牛。

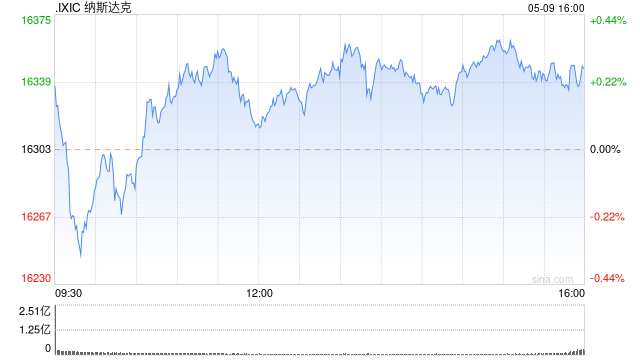

上周五公布的美国12月非农就业人数超预期激增,带动10年期美债收益率一度上触4.1%。但随后超预期回落的ISM数据又下拉收益率短线跳水,回吐此前的涨幅,也让联邦利率互换将美联储3月降息25个基点的概率重新定价在70%。

截至周五收盘,10年期美债收益率几乎持平周四,保持在4%水平。开年首周以来,尽管10年期美债收益率小幅走高,但仍远低于去年10月时5%的峰值。

是时候抄底手里的美债了

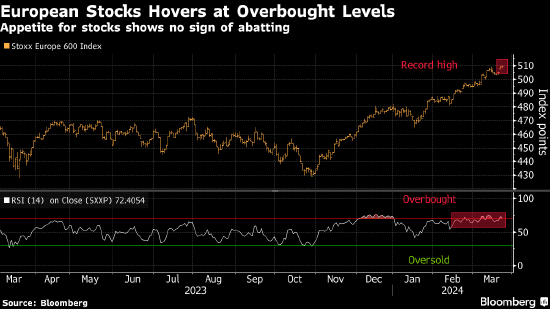

基于对美联储降息的预期,市场仍相信美债将延续年底的反弹势头。

据报道,道明证券策略师在上周五向其客户表示,虽然美债短期内仍有可能进一步下滑,但他们坚信劳动力市场仍在降温,到2024年底,10年期美债收益率可能降至3%。

因此,上周短暂走高的收益率让一些交易者视作抄底美债的好时机。

摩根大通资管公司投资组合经理Priya Misra表示:“在4%-4.2%的收益率区间内均值得买入”。

她指出,在上个月的美联储利率决议会议前,10年期美债收益率就处于该区间的上端:“要想突破4.2%,我们必须重新加息,或者全面取消减息。”

考虑到年底美联储大转向及12月会议纪要显示“加息结束”,这两个策略似乎都不太可能——也就是说,美债价格可能不会更低了。

WisdomTree固定收益策略主管Kevin Flanagan表示:“债券市场仍对美联储今年降息十分乐观。 ”

“抄底的声音仍将存在,要想让这一状况生变,需要的就业报告不止一份。”

为何唱好债市?

在充分消化市场消息后,市场发现了可能支持债牛的“蛛丝马迹”。

(1)两则超预期的就业数据没那么“强劲”

ISM的就业分项指数暴跌至两年多来新低,似乎意味着就业市场的“***”。但实际上,报告显示,每周的失业保险领取人数并未出现显著上升,报告中强调的“专业服务和人员派遣行业的裁员增多”,在相应分项数据中也无显著表现。

非农就业报告虽然强劲回升,但家庭调查数据整体仍显示疲软,并且劳动力参与率下降、调后就业人数下修等数据也表明潜在的疲软。

据此,高盛在内的分析师给出了“劳动力市场没那么热”的结论。

(2)美联储减缓QT的概率增大

新近公布的美联储会议纪要中,有媒体发现,近6个月的美联储缩表(QT)和财政部收款都是从逆回购途径走的,而银行准备金增加,这对股债市场来说是一个强力的支撑。

鉴于目前美联储意识到了逆回购减少将带来流动性吃紧的风险,因此,接下来逆回购存量会越来越少,而美联储减缓QT的概率将会越来越大,这也有助于将逆回购潜在风险防范于未然。

另外,1月一般是美债的供给大月(在收益率走低的前提下企业债会增多、下周有2/10/30年期美债拍卖),而在2月时供给有所下降,同样会推升此时“逢低买入”的市场意愿。

(3)提前降息仍有可能,债市短期可能“抢跑”,但总体趋势不变

中金***在其最新发布的报告中,对美联储“提前”降息的可能性进行了分析。

回溯历史,美联储1990年以来的降息周期分为两类:一是解决增长下行的“缓步型”降息,二是应对突发风险的“骤降型”降息。

根据去年年底FOMC大转向的逻辑来看,***认为,美联储若非基本面因素选择降息,可能是有三个原因:预防式降息、对冲QT的流动性收紧影响、避开大选。

再考虑到节省发债成本,***认为提前降息仍有可能。

在该预期驱动下,长债和黄金短期可能“抢跑”过多而导致暂缓,但方向并未逆转,等到降息1-2次效果初显时,***预测长债收益率将逐步筑底。

不过,一片叫好中不乏警醒之声。

有媒体观点指出,如果交易员因为经济超预期的表现而回撤降息***的话,对利率前景敏感的2年期美债可能面临重新定价的风险。

本周开始,美债市场将迎来12月CPI和规模达370亿美元的10年期美债拍卖双重考验,这将成为市场买卖的关键指标。

编辑:王晓伟

请在主题配置设置声明 [免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.0514hunyin.com/post/22466.html