【中粮视点】花生:春节后市宽幅波动

- 最新资讯

- 2024-01-31

- 52

春节后市大概率延续宽幅波动。仅从资***弈角度,产业和内资有抄底的动力,但近月合约难见价格新高。然而,春节后的产业动态有较大不确定性,且商品结构上多空题材交织,而交易时间有限,较为明确的一点是近月合约的利多有较大可能性占据上风。

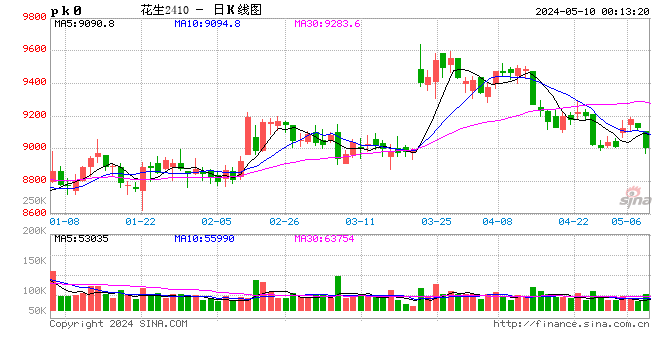

一、春节后市是否延续宽幅波动?

大概率是延续。这与花生期货合约的特点有关,当前主力03合约在春节后仅剩9个交易日就进入交割月,期货空头需要移仓04合约,而4月交割之后需要经历半年之久才有10合约的交割。所以,春节后市,说的是临近交割的03合约和接任主力的04合约是否仍会较大区间波动,而国内定价的近月合约,更易受到主力资***弈和产业动态的影响。

二、资***弈分析

在期货市场分析资***弈,从油脂油料板块的传导和花生多空席位变化两个角度展开。

一是自花生期货进入两个月之久的震荡市以来,油脂油料板块则一直处于下行趋势,对于做配置的资金而言,花生这个较小品种被“高估了”,且当下“三油两粕”的主力在05合约,而花生主力尚未切换至04合约。

二是花生持仓席位中的空头主力仍看外资席位,因其缺乏产业支撑而天然布局空头,其仓位尚未完成向04合约的转移。

三是花生内资席位仍有作为多头主力的发挥空间,在04合约仍有赚取近月合约空头资金离场利润的可能。

四是内资卖出套保已有两个有利预期,分别是规模贸易商的建库和用于制作交割品的进口米到港旺季来临。

综上,仅从资***弈角度,产业和内资有抄底的动力,但近月合约难见价格新高。

三、产业动态分析

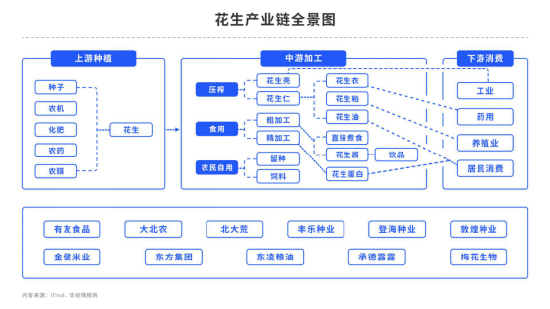

从基本面情景分析产业动态,截至腊月中旬,供需强弱格局的原有认知正在被反常现象动摇,且油料米价格弱势而通货米价格相对坚挺,油商分离的价格结构正在形成。展望春节之后,花生市场年过半,现货购销交易重点聚焦:交易产地余货、进口到港和春节后补库以及出游类节日的需求。

——产地余货——

近日,河南花生老产区基层出现了反差现象:在春节前购销旺季,玉米和大豆代替花生上市。

面对矛盾,梳理逻辑:2023年四季度的市场共识是产量的“面积和单产双增”,以及产地出货不快,预期春节前仍有过半余货留在产地;然而,自12月中旬起,市场对产地出货进度的认知开始劈叉,其中,出货最慢的主产地出货进度在1月上旬劈叉至 “两成”到“过半”不等;再到1月下旬,农历已是腊月中旬,主产区基层花生购销依然清淡。

本就缺乏权威数据的产地余货情况,叠加反常的购销现象,很有可能孕育着春节后市的较大的偏差因素。

——进口到港——

总量上,自2019/20年度以来,花生米进口数量首次突破百万吨/年,之后的低点61万吨/年亦是两倍于早前年份的最高值;季节性上,春季是进口花生米的到港旺季,历史峰值出现在三至五月。

——油商分离与补库需求——

通过草根调研和渠道访谈得知,涉及东北和华北的花生通货的八筛上出成普遍下滑明显,叠加产量的存疑,带来油料米的在整体产量中比例上升的预期,以及食用商品米供应减量的预期。

库存方面,样本规模油厂原料和散油库存高位,分选厂余有油料米购销库存而囤货库存较少或未建立,但规模贸易商已有成品建库;然后利润以及销路方面,理论榨利依旧不振,产地通货价格仍然坚挺,渠道购销利润仅在成品销路;再看春季出游类节日需求,预期再难复刻2023年同期的“报复性消费”。

综上,春节后的产业动态有较大不确定性,且商品结构上多空题材交织,而交易时间有限,较为明确的一点是近月合约的利多有较大可能性占据上风。

数据来源:iFinD、Mysteel、文华财经、中粮期货研究院

(李正邦 中粮期货研究院 农产品研究员)

(张大龙 中粮期货研究院 农产品资深研究员 交易咨询号:Z0014269)

请在主题配置设置声明 [免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.0514hunyin.com/post/37242.html