“超级3月”成泡影?不光降息无望 美联储QT减码可能也没那么快

- 最新资讯

- 2024-02-21

- 43

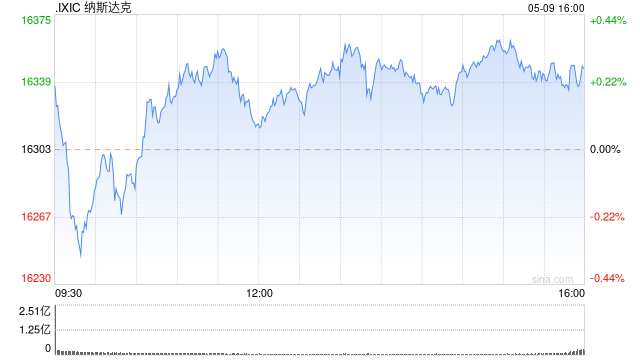

财联社2月21日讯(编辑 潇湘)周二(2月20日),在美国总统日***期后的首个交易日,美债市场整体延续了近来承压的态势,虽然多个期限美债收益率有所小幅回落,但依然处于上周爆表通胀数据发布后的高位附近。债券收益率与价格反向。

行情数据显示,各期限美债收益率隔夜涨跌不一。截然纽约时段尾盘,2年期美债收益率跌3.1个基点报4.623%,5年期美债收益率跌2.4个基点报4.261%,10年期美债收益率跌0.9个基点报4.281%,30年期美债收益率则上涨0.9个基点报4.452%。

分析人士表示,周二美国经济数据不多,英国和加拿大美债收益率下降给美债收益率造成了一定拖累。不少投资者也在等待美联储北京时间周四凌晨将公布的1月会议纪要,以寻找有关美国利率前景的更多线索。

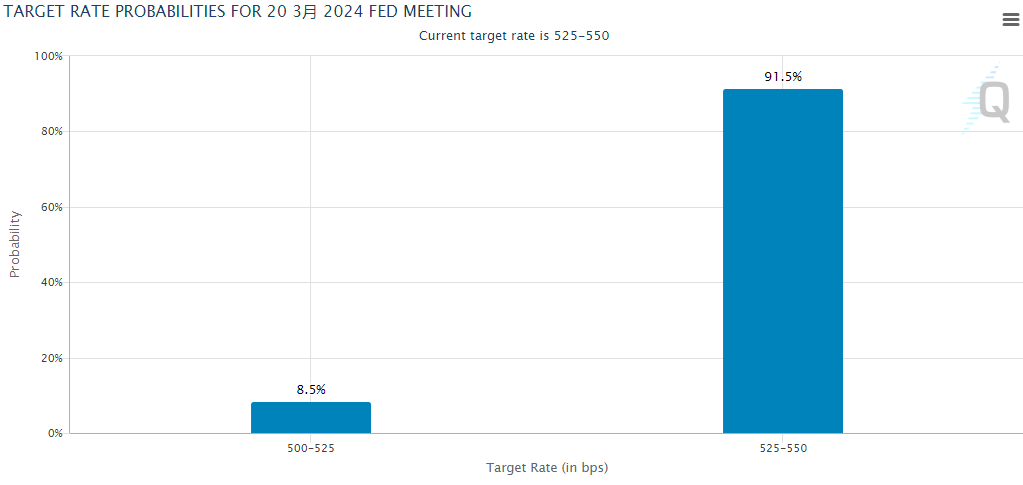

在过去几周,许多投资者已经大幅削减了对美联储年内降息幅度的***,对首次降息时间点的预测,也从此前的3月一路推后至了6月。近期发布的一系列数据显示,尽管美联储激进加息,但美国经济仍出人意料地保持稳定,而且通胀仍很顽固。

从芝商所的美联储观察(Fed watch)工具看,利率期货市场交易员目前预计美联储在3月降息的概率已仅有可怜的8.5%。作为对比,在年初这一数字曾超过90%。

而值得一提的是,在降息预期不断延后的同时,一些业内机构近来还认为,美联储放缓缩表的进程可能也不会那么快。

这似乎也预示着,昔日人们预期的3月“降息+放缓QE”的超级议息会议“组合拳”,如今可能皆成泡影……

放缓缩表可能没那么快?

在华尔街,巴克莱和美国银行策略师近来就均推迟了他们预测的美联储开始QT减码的时间。

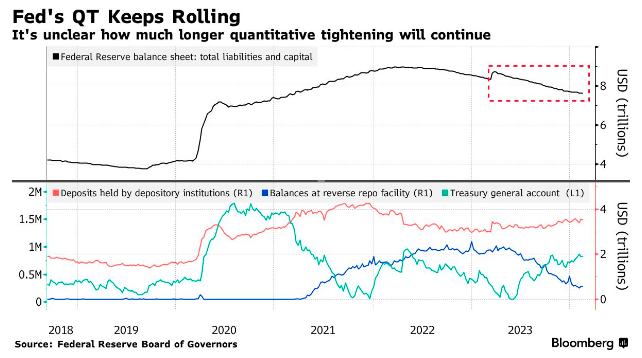

此前,包括美联储内部的官员和不少华尔街人士,所认为的美联储可以逐步放缓缩表步伐的理由,基本都放在了美联储隔夜逆回购工具(RRP)用量的持续减少上。这一领域的趋势眼下确实还在延续。上周,该工具的使用规模一度跌破了5000亿美元,延续了过去长达数月的下降趋势。

但问题在于,美联储资产负债表上另一大负债项——银行的准备金余额,目前依然保持大致稳定,这可能会令美联储官员感到安心不少,在短时间内尚无亟需行动的必要。

数据显示,截止上周,联储资产负债表上的银行准备金余额为3.54万亿美元。这一数字甚至要高于美联储2022年6月开始缩表时的水平。

对此,Wrightson ICAP经济学家Lou Crandall在给客户的报告中写道,“富余资金从RRP工具流出后并无处可去,只能重新流入进了准备金余额,带来了淤塞资产负债表的风险。美联储可能会认为,富余现金从RRP工具溢出随即进入到银行准备金账户是低效的,会成为其继续从整个金融体系中抽走流动性的一项理由。”

目前,美联储的QT政策已经实施了逾一年半的时间,美联储每月让多达600亿美元的国债和350亿美元的机构债到期不续。但关于联储是否错误地判断了,在不造成金融体系储备匮乏的情况下可以收紧流动性的程度,业内一直存在争论。

市场策略师们一直在试图确定,在RRP最终清零的情况下美联储是否还能继续缩表,以及在引发类似于2019年9月那样融资市场动荡之前,银行准备金究竟可以缩减到怎样的程度。

当然,Crandall也表示,目前还不清楚美联储官员们会如何看待RRP余额的快速下降。

达拉斯联储***洛根(Lorie Logan)此前曾着重提到RRP规模变化的重要性。她在1月份表示,随着逆回购余额接近低水平,联储应该放慢缩表步伐。不过,美联储“三号人物”、纽约联储***威廉姆斯(John Williams)上个月则指出,银行准备金这个用于指导缩表的关键指标,与美联储启动量化紧缩之前相比几乎没有变化。

今晚的美联储1月纪要,或许也将能给投资者提供一个观察窗口。在上个月议息会议后的新闻发布会上,美联储***鲍威尔表示决策者们***在3月会议上进行更深入的讨论。他还承认个别成员在会议上提到了减码QT。

请在主题配置设置声明 [免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.0514hunyin.com/post/48416.html