光大期货:3月1日金融日报

- 最新资讯

- 2024-03-01

- 48

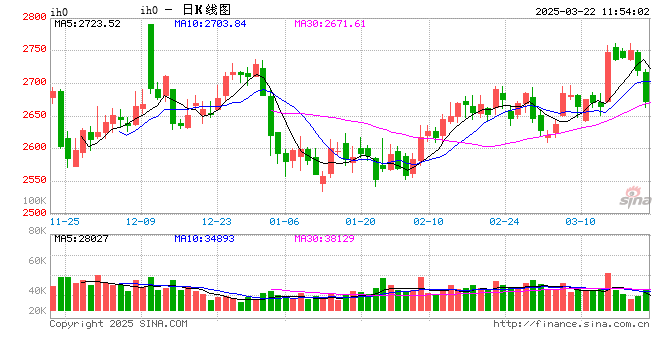

股指:

昨日,权益市场再次大幅上涨,近期指数波动明显放大,Wind全A上涨2.81%,成交额1.06万亿元。中证1000上涨3.74%,中证500上涨3.14%,沪深300上涨1.91%,上证50上涨1.15%。1月以来,A股指数经历了几轮快速风险出清,市场情绪偏低。权益市场走弱仍应归因于经济预期的偏低。一方面,房地产市场恢复缓慢,化债的进程仍需更多耐心;另一方面,企业融资需求偏弱仍是当前需要重点解决的问题。两者共同拖累市场预期。春节期间海外Sora模型发布,带动全球AI新一轮热潮,国内有望在专业型AI应用场景有所突破,TMT板块近期收到关注较多。因此,近期A股预计仍以结构性行情为主,指数级别回补可能已经到位。基差方面,IM2403基差-10.81,IC2403基差-0.39,IF2403基差-0.68,IH2403基差-2.14。

国债:

国债期货收盘全线上涨,30年期主力合约涨0.57%,续创新高,10年期主力合约涨0.12%,5年期主力合约涨0.04%,2年期主力合约涨0.01%。公开市场方面,央行2月29日进行1170亿元7天期逆回购操作,中标利率为1.80%,因有580亿元7天期逆回购到期,净投放590亿元。银存间质押式回购利率集体下跌。1天期品种报1.6277%,跌5个基点;7天期报1.7667%,跌6.44个基点。在资产荒以及市场一致的货币政策发力预期情况下,短期内债市大幅调整风险较低。但同时,目前市场已经充分定价降息预期,10年期国债收益率已经较MLF利率低15BP,国债期货进一步上涨空间同样有限。预计短期内10年期国债收益率2.3%-2.4%之间波动,国债期货维持高位震荡。

贵金属:

隔夜外盘黄金先抑后扬。美国1月个人消费支出(PCE)物价指数同比增长2.4%,和市场预期一致,较12月的增速2.6%略有放缓,这也显示通胀未超预期,给了美联储货币政策一定空间,而美联储票委、亚特兰大联储***称今年夏季适时加息是合适的,尽管有安抚市场之嫌,但市场也为之一振。毫无疑问,美联储意图在稳定金融市场、经济和通胀方面维系各方面的平衡,但对趋势并无太大作用。对于黄金来说,近几个月持续消化美货币政策路线的不确定性带,到现在是否完全消化完毕存在较大争议性,但在趋势走出之前建议仍保持较高耐心,操作上仍以宽幅震荡行情对待。

请在主题配置设置声明 [免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.0514hunyin.com/post/53065.html